Постановление от 30.08.2016 №359 "Об оценке эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам"

П О С Т А Н О В Л Е Н И Е

От 30.08.2016 № 359

Об оценке эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам

В целях оценки эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам, в соответствии с пунктом 5 постановления Главы Администрации Волгоградской области от 4 декабря 2008 г. №1665 "Об оценке эффективности предоставленных и планируемых к предоставлению льгот по региональным налогам и установления пониженных ставок по налогу на прибыль организаций и при применении упрощенной системы налогообложения", руководствуясь подпунктом 2 пункта 1 статьи 15 Федерального закона от 06 октября 2003 г. № 131-ФЗ "Об общих принципах организации местного самоуправления в Российской Федерации", администрация Чернышковского муниципального района

П О С Т А Н О В Л Я Е Т:

1. Утвердить:

1.1. Порядок оценки эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам (Приложение №1);

1.2. Методику проведения оценки эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам (Приложение №2).

2. Рекомендовать органам местного самоуправления поселений Чернышковского муниципального района Волгоградской области принять аналогичные правовые акты по оценке эффективности предоставляемых и планируемых к предоставлению налоговых льгот по местным налогам и сборам.

3. Настоящее постановление вступает в силу со дня его официального обнародования.

4. Контроль за исполнением постановления оставляю за собой

Глава администрации

Чернышковского

муниципального района В.А.Крылов

Приложение №1

к постановлению

администрации Чернышковского

муниципального района

от __________2016 г. № ______

ПОРЯДОК

ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРЕДОСТАВЛЕННЫХ И ПЛАНИРУЕМЫХ

К ПРЕДОСТАВЛЕНИЮ ЛЬГОТ ПО МЕСТНЫМ НАЛОГАМ И СБОРАМ

1. Общие положения

1.1. Оценка эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам (далее именуется - оценка эффективности налоговых льгот) проводится в целях:

минимизации потерь и (или) роста доходов бюджета Чернышковского муниципального района, а также оптимального выбора объектов для предоставления льгот по местным налогам и сборам (далее именуются - налоговые льготы);

оптимизации расходов местного бюджета;

проведения эффективной социальной политики.

1.2. Оценка эффективности не осуществляется по представленным и планируемым к представлению налоговым льготам в отношении:

садоводческих, огороднических или дачных некоммерческих организаций (юридических лиц) в отношении имущества общего пользования, используемого ими для осуществления своей уставной деятельности;

физических лиц, кроме индивидуальных предпринимателей.

2. Проведение оценки эффективности налоговых льгот

2.1. Оценка эффективности налоговых льгот проводится отделом экономики и защиты прав потребителей администрации Чернышковского муниципального района (далее именуется - отдел экономики).

2.2. Оценка эффективности налоговых льгот производится в соответствии с Методикой проведения оценки эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам (далее именуется - Методика).

2.3. Отдел экономики до 1 августа текущего года:

а) осуществляет сбор информации о количестве организаций, воспользовавшихся налоговыми льготами, и размерах фактически полученных налоговых льгот за отчетный налоговый период;

б) проводит оценку эффективности налоговых льгот за отчетный налоговый период и отражает полученные результаты в аналитической записке, которую направляет главе администрации Чернышковского муниципального района.

Аналитическая записка должна содержать:

перечень предоставленных налоговых льгот по категориям налогоплательщиков;

информацию о потерях бюджета в результате предоставления налоговых льгот;

информацию об использовании средств, высвобождающихся в результате предоставления налоговых льгот;

сведения о бюджетной, экономической и социальной эффективности предоставленных налоговых льгот, определяемых в соответствии с Методикой;

предложения об отмене неэффективных налоговых льгот.

2.4. Оценка эффективности налоговых льгот осуществляется по данным налоговой, статистической отчетности, а также на основании иной информации, в том числе по данным организаций, применяющих налоговые льготы или которым планируется предоставить налоговые льготы (далее именуются - организации).

2.5. Отдел экономики администрации Чернышковского муниципального района обеспечивает сбор от организаций следующей информации:

расчеты сумм, высвобождающихся в результате предоставления налоговых льгот, по форме согласно приложению 1 к настоящему Порядку;

отчеты о финансово-экономических показателях деятельности организации по форме согласно приложению 2 к настоящему Порядку;

отчеты об использовании средств, высвобожденных в результате использования налоговых льгот, по форме согласно приложению 3 к настоящему Порядку.

2.6. Результаты оценки эффективности налоговых льгот используются для:

подготовки проектов решений Чернышковской районной Думы, предусматривающих предоставление налоговых льгот;

подготовки проектов решений Чернышковской районной Думы, предусматривающих отмену налоговых льгот, в случае если оценка эффективности налоговых льгот, определяемая в соответствии с Методикой, является низкой;

разработки проекта бюджета Чернышковского муниципального района на очередной финансовый год и плановый период.

Приложение 1

к Порядку

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

В отдел экономики администрации Чернышковского муниципального района

Полное наименование налогоплательщика _____________________________________

Основной вид деятельности _________________________________________________

Юридический адрес _________________________________________________________

Фамилия, имя, отчество ответственного лица ________________________________

Контактный телефон ________________________________________________________

РАСЧЕТ

сумм, высвобождающихся в результате предоставления налоговых льгот

|

N п/п |

Наименование показателя |

Факт за предшествующий период |

Факт (оценка *) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Наименование налога |

|||||

|

1 |

Налоговая база для исчисления налога |

||||

|

2 |

Сумма налога, исчисленная по установленным ставкам без учета льгот, тысяч рублей |

||||

|

3 |

Сумма налога, исчисленная по установленным ставкам с учетом льгот, тысяч рублей |

||||

|

4 |

Сумма средств, высвободившихся в результате использования льгот, тысяч рублей (стр.2-стр.3) |

||||

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

Руководитель организации ________________ ____________________

(подпись) (инициалы, фамилия)

Главный бухгалтер

организации _______________ _____________________

(подпись) (инициалы, фамилия)

М.П.

Приложение 2

к Порядку

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

В отдел экономики администрации Чернышковского муниципального района

Полное наименование налогоплательщика _____________________________________

Основной вид деятельности _________________________________________________

Юридический адрес _________________________________________________________

Фамилия, имя, отчество ответственного лица ________________________________

Контактный телефон ________________________________________________________

ОТЧЕТ

о финансово-экономических показателях деятельности организаций -

пользователей льгот, используемых для оценки эффективности предоставленных

и планируемых к предоставлению налоговых льгот

|

N п/п |

Наименование показателя |

Факт за предшествующий период |

Факт (оценка *) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Объем производства продукции, выполненных работ (услуг), тысяч рублей |

||||

|

2. |

Выручка от реализации, тысяч рублей |

||||

|

3. |

Среднегодовая стоимость основных средств, тысяч рублей |

||||

|

4. |

Среднесписочная численность работников, человек |

||||

|

5. |

Фонд заработной платы, начисленной работникам списочного состава и внешним совместителям, тысяч рублей |

||||

|

6. |

Среднемесячная заработная плата одного работающего, рублей |

||||

|

7. |

Сумма инвестиций, тысяч рублей |

||||

|

8. |

Сумма инвестиций с начала реализации инвестиционного проекта, тысяч рублей |

||||

|

8.1. |

Уплачено налогов всего, тысяч рублей |

||||

|

В том числе в местный бюджет |

|||||

|

8.1.1. |

Из них: |

||||

|

8.1.2. |

Налог на доходы физических лиц |

||||

|

8.1.3. |

Земельный налог |

||||

|

8.1.4. |

Налог на имущество |

||||

|

9. |

Задолженность по налогам во все уровни бюджетов, тысяч рублей |

||||

|

9.1. |

В том числе в местный бюджет |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

Руководитель организации ________________ ____________________

(подпись) (инициалы, фамилия)

Главный бухгалтер

организации _______________ _____________________

(подпись) (инициалы, фамилия)

М.П.

Приложение 3

к Порядку

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

В отдел экономики администрации Чернышковского муниципального района

Полное наименование налогоплательщика _____________________________________

Основной вид деятельности _________________________________________________

Юридический адрес _________________________________________________________

Фамилия, имя, отчество ответственного лица ________________________________

Контактный телефон ________________________________________________________

ОТЧЕТ

об использовании средств, высвободившихся в результате

предоставления налоговых льгот

|

N п/п |

Наименование показателя |

Факт за предшествующий период |

Факт (оценка *) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Общая сумма высвободившихся (планируемых к высвобождению) средств у организации в результате применения льгот, тысяч рублей |

||||

|

2. |

Использованные высвободившиеся средства, тысяч рублей |

||||

|

3. |

Направления использования высвободившихся средств |

||||

|

3.1. |

На развитие организации |

||||

|

3.1.1. |

Объем производства новых видов продукции в стоимостном выражении, тысяч рублей |

||||

|

3.1.2. |

Введение новых технологических процессов, внедрение в деятельность организаций изобретений, результатов проведенных научно-исследовательских и опытно-экспериментальных работ, штук |

||||

|

3.1.3. |

Введение в действие нового оборудования, объектов производственного назначения, новых производственных мощностей, штук |

||||

|

03.02.16 |

На социальные нужды |

||||

|

3.2.1. |

Средства, направленные на увеличение фонда заработной платы, начисленной работникам списочного состава и внешним совместителям, тысяч рублей |

||||

|

3.2.2. |

Создание новых рабочих мест, человек |

||||

|

3.2.3. |

Трудоустройство лиц, нуждающихся в социальной защите, человек |

||||

|

3.2.4. |

Затраты на улучшение условий и охраны труда, тысяч рублей |

||||

|

3.2.5. |

Объем финансовой помощи для социально незащищенных слоев населения за счет оказания социальной помощи, тысяч рублей |

||||

|

3.3. |

Количество введенных организацией в действие объектов непроизводственной сферы, штук |

||||

|

3.4. |

Затраты на благотворительные цели, тысяч рублей |

||||

|

3.5. |

Затраты на экологическую безопасность, тысяч рублей |

||||

|

3.6. |

Прочие цели |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

Руководитель организации ________________ ____________________

(подпись) (инициалы, фамилия)

Главный бухгалтер

организации _______________ _____________________

(подпись) (инициалы, фамилия)

М.П.

Приложение № 2

к постановлению

администрации Чернышковского

муниципального района

от __________ 2016 г. № _____

МЕТОДИКА

ПРОВЕДЕНИЯ ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРЕДОСТАВЛЕННЫХ

И ПЛАНИРУЕМЫХ К ПРЕДОСТАВЛЕНИЮ ЛЬГОТ ПО МЕСТНЫМ НАЛОГАМ

И СБОРАМ

1. Настоящая Методика определяет критерии оценки эффективности предоставленных и планируемых к предоставлению льгот по местным налогам и сборам (далее именуется - оценка эффективности налоговых льгот).

2. Оценка эффективности налоговых льгот осуществляется по следующим критериям:

наличие бюджетной, экономической и социальной эффективности - по предоставленным и планируемым к предоставлению льготам по местным налогам и сборам (далее именуются - налоговые льготы) организациям, за исключением организаций - пользователей объектов инвестиционной деятельности и некоммерческих организаций, полностью или частично финансируемых из бюджетов всех уровней;

наличие экономической и социальной эффективности, а также наличие бюджетной эффективности на период расчетного срока предоставления налоговых льгот из расчета не менее одного года и на период окупаемости - по предоставленным и планируемым к предоставлению налоговым льготам организациям - пользователям объектов инвестиционной деятельности;

наличие эффективности расходов бюджета Чернышковского муниципального района (далее именуется - местный бюджет) - по планируемым к предоставлению налоговым льготам некоммерческим организациям, полностью или частично финансируемым из местного бюджета (далее именуются - некоммерческие организации);

наличие расчетной эффективности - по предоставленным и планируемым к предоставлению налоговым льготам организациям, по которым определение бюджетной, экономической и социальной эффективности не представляется возможным, ввиду того что перечень пользователей льгот неопределим;

3. Под бюджетной эффективностью предоставленных и планируемых к предоставлению налоговых льгот понимаются полученные и планируемые к получению дополнительные налоговые поступления в местный бюджет, которые связаны с использованием налоговых льгот.

4. Бюджетная эффективность предоставленных и планируемых к предоставлению налоговых льгот рассчитывается по следующей формуле:

КБЭ = НПt / ПБнлt, где:

КБЭ - коэффициент бюджетной эффективности предоставленных и планируемых к предоставлению налоговых льгот за отчетный (планируемый) период;

НПt - объем прироста налоговых поступлений в местный бюджет за отчетный (планируемый) период;

ПБнлt - сумма потерь местного бюджета от предоставления налоговых льгот за отчетный (планируемый) период, которая рассчитывается по следующим формулам:

а) при уменьшении ставки налога:

ПБнлt = (НБ x СНп) - (НБ x СНл), где:

НБ - налогооблагаемая база;

СНп - ставка налога, установленная в соответствии с законодательством Российской Федерации о налогах и сборах;

СНл - ставка налога, применяемая с учетом предоставления налоговых льгот;

б) при уменьшении налогооблагаемой базы:

ПБнлt = (НБ x СНп) - (НБл x СНп), где:

НБ - налогооблагаемая база;

НБл - налогооблагаемая база, уменьшенная в результате предоставления налоговой льготы;

СНп - ставка налога, установленная в соответствии с законодательством Российской Федерации.

Если коэффициент бюджетной эффективности предоставленных и планируемых к предоставлению налоговых льгот менее единицы, то бюджетная эффективность налоговых льгот является низкой.

Сводная оценка бюджетной эффективности предоставленных и планируемых к предоставлению налоговых льгот определяется в соответствии с приложением 1 к настоящей Методике.

5. Бюджетная эффективность предоставленных и планируемых к предоставлению налоговых льгот для организаций - пользователей объектов инвестиционной деятельности определяется по двум коэффициентам: коэффициенту бюджетной эффективности налоговых поступлений в местный бюджет за отчетный (планируемый) период и коэффициенту бюджетной эффективности использования налоговых льгот за отчетный (планируемый) период.

5.1. Коэффициент бюджетной эффективности налоговых поступлений в местный бюджет за отчетный (планируемый) период рассчитывается по формуле:

КБЭн = НПБt / (НПБt-1 x РПЦ), где:

КБЭн - коэффициент бюджетной эффективности налоговых поступлений в местный бюджет за отчетный (планируемый) период;

НПБt - объем налоговых поступлений в местный бюджет за отчетный (планируемый) период;

НПБt-1 - объем налоговых поступлений в местный бюджет за предшествующий период;

РПЦ - рост потребительских цен за отчетный период.

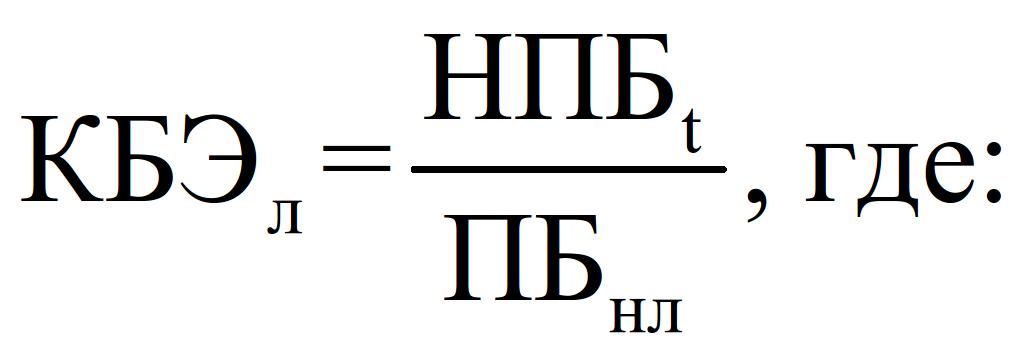

5.2. Коэффициент бюджетной эффективности использования налоговых льгот за отчетный (планируемый) период рассчитывается по следующей формуле:

КБЭл - коэффициент бюджетной эффективности использования налоговых льгот за отчетный (планируемый) период;

НПБt - объем налоговых поступлений в местный бюджет за отчетный (планируемый) период;

ПБнл - сумма потерь местного бюджета от предоставления налоговых льгот за отчетный (планируемый) период.

Если хотя бы один из указанных коэффициентов менее единицы, то бюджетная эффективность предоставленных и планируемых к предоставлению налоговых льгот для организаций - пользователей объектов инвестиционной деятельности является низкой.

Сводная оценка бюджетной эффективности предоставленных и планируемых к предоставлению налоговых льгот организациям - пользователям объектов инвестиционной деятельности определяется в соответствии с приложением 2 к настоящей Методике.

6. Под экономической эффективностью предоставленных и планируемых к предоставлению налоговых льгот понимается положительная динамика следующих показателей деятельности организаций:

объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами (или показатель, характеризующий объем оказанных услуг);

выручка от реализации;

прибыль в целях налогообложения;

среднегодовая стоимость основных средств.

Сводная оценка экономической эффективности предоставленных и планируемых к предоставлению налоговых льгот определяется в соответствии с приложением 3 к настоящей Методике.

Если коэффициент экономической эффективности предоставленных и планируемых к предоставлению налоговых льгот менее единицы, то экономическая эффективность налоговых льгот является низкой.

7. Под социальной эффективностью предоставленных и планируемых к предоставлению налоговых льгот понимается создание благоприятных условий развития инфраструктуры социальной сферы, в том числе создание новых рабочих мест, увеличение доходов населения.

Оценка социальной эффективности предоставленных и планируемых к предоставлению налоговых льгот осуществляется на основании положительной динамики следующих показателей:

фонд заработной платы, начисленной работникам списочного состава и внешним совместителям;

среднесписочная численность работников;

среднемесячная заработная плата работников;

улучшение условий и охраны труда;

трудоустройство лиц, нуждающихся в социальной защите;

затраты на благотворительные цели;

затраты на повышение экологической безопасности.

Если коэффициент социальной эффективности предоставленных и планируемых к предоставлению налоговых льгот менее единицы, то социальная эффективность налоговых льгот является низкой.

Сводная оценка социальной эффективности предоставленных и планируемых к предоставлению налоговых льгот определяется в соответствии с приложением 4 к настоящей Методике.

8. Сводная оценка эффективности предоставленных и планируемых к предоставлению налоговых льгот осуществляется в соответствии с приложением 5 к настоящей Методике.

9. Оценка эффективности планируемых к предоставлению налоговых льгот некоммерческим организациям осуществляется исходя из оптимизации расходов местного бюджета.

Под оптимизацией расходов местного бюджета понимается сокращение встречных финансовых потоков.

При рассмотрении вопроса о предоставлении налоговых льгот некоммерческим организациям определяется коэффициент эффективности бюджетных расходов по следующей формуле:

КЭбр = (БФ - БФнл) / (РО - РОнл), где:

КЭбр - коэффициент эффективности бюджетных расходов за планируемый год;

БФ - объем бюджетного финансирования некоммерческих организаций при отсутствии налоговых льгот;

БФнл - объем бюджетного финансирования некоммерческих организаций при условии предоставления налоговых льгот;

РО - расходы некоммерческих организаций при отсутствии налоговых льгот;

РОнл - расходы некоммерческих организаций при условии предоставления налоговых льгот.

Налоговые льготы признаются эффективными, в случае если расходы местного бюджета будут сокращены в размере, превышающем или равном потерям местного бюджета от предоставления налоговых льгот. При этом значение коэффициента эффективности бюджетных расходов должно быть больше или равно единице.

Оценка эффективности по предоставленным некоммерческим организациям налоговым льготам не производится.

10. Под расчетной эффективностью предоставленных и планируемых к предоставлению налоговых льгот понимаются данные в целом по категории плательщиков, отражающие положительную динамику показателей, характеризующих заявленные цели предоставления льготы.

Если коэффициент расчетной эффективности предоставленных и планируемых к предоставлению налоговых льгот менее единицы, то льгота признается неэффективной.

Сводная оценка расчетной эффективности предоставленных и планируемых к предоставлению налоговых льгот определяется в соответствии с приложением 6 к настоящей Методике.

Приложение 1

к Методике проведения

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

СВОДНАЯ ОЦЕНКА

бюджетной эффективности предоставленных и планируемых

к предоставлению налоговых льгот

по состоянию на "__" ____________ 20___ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов _______________________________________________________________

|

Наименование категории налогоплательщиков |

Фактическое поступление налоговых платежей в местный бюджет за предшествующий период |

Фактическое поступление (ожидаемое поступление *) налоговых платежей в местный бюджет за отчетный период |

Прирост налоговых поступлений в местный бюджет (гр. 3 - гр. 2) |

Фактическая (ожидаемая *) сумма потерь местного бюджета от предоставления налоговых льгот |

Коэффициент бюджетной эффективности (гр. 4 / гр. 5) |

Количество баллов(равно 0, если гр. 6 < 1, равно 1, если гр. 6 > 1) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________

Приложение 2

к Методике проведения оценки эффективности

предоставленных и планируемых

к предоставлению льгот по местным налогам

СВОДНАЯ ОЦЕНКА

бюджетной эффективности предоставленных и планируемых к предоставлению налоговых льгот

организациям - пользователям объектов инвестиционной деятельности

по состоянию на "___" __________ 20__ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов __________________________________________________________________

|

Наименование категории налогоплательщиков |

Фактическое поступление (ожидаемое поступление *) налоговых платежей в местный бюджет за отчетный период |

Фактическое поступление налоговых платежей в местный бюджет за предшествующий период |

Рост потребительских цен на территории Волгоградской области за отчетный период |

Фактическое поступление налоговых платежей в местный бюджет за предшествующий период, скорректированное на рост потребительских цен на территории Волгоградской области (гр. 3 x гр. 4) |

Коэффициент бюджетной эффективности налоговых поступлений в местный бюджет (гр. 2 / гр. 5) |

Сумма фактически использованных инвестиций нарастающим итогом |

Фактическая (ожидаемая *) сумма потерь местного бюджета от предоставления налоговых льгот (нарастающим итогом) |

Коэффициент бюджетной эффективности использования инвестиций (гр. 7 / гр. 8) |

Количество баллов (равно 0, если гр. 6 или гр. 9 меньше единицы, и равно 1, если гр. 6 и гр. 9 больше либо равны единице) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________

Приложение 3

к Методике проведения

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

СВОДНАЯ ОЦЕНКА

экономической эффективности предоставленных и планируемых

к предоставлению налоговых льгот

по состоянию на "__" ___________ 20__ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов ____________________________________________________

1. Динамика экономических показателей:

|

N п/п |

Наименование показателя |

Факт за предшествующий период |

Факт (оценка) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Объем производства продукции, выполненных работ, услуг, тысяч рублей |

||||

|

2 |

Выручка от реализации, тысяч рублей |

||||

|

3 |

Прибыль в целях налогообложения, тысяч рублей |

||||

|

4 |

Стоимость основных средств, тысяч рублей |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

2. Коэффициент экономической эффективности равен отношению количества

показателей, по которым произошел рост по сравнению с предшествующим

периодом (гр. 4 > гр. 3), к количеству показателей, по которым произошло

снижение или уровень остался прежним (гр. 4 <= гр. 3).

3. Количество баллов равно 0, если коэффициент экономической

эффективности < 1, и равно 1, если коэффициент экономической

эффективности >= 1.

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________

Приложение 4

к Методике проведения

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

СВОДНАЯ ОЦЕНКА

социальной эффективности предоставленных и планируемых

к предоставлению налоговых льгот

по состоянию на "__" ___________ 20__ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов ___________________________________________________

Категория налогоплательщиков __________________________________

1. Динамика социальных показателей:

|

N п/п |

Наименование показателя |

Факт за предшествующий период |

Факт (оценка) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Среднесписочная численность работников, человек |

||||

|

2. |

Фонд заработной платы, начисленной работникам списочного состава и внешним совместителям, тысяч рублей |

||||

|

3. |

Среднемесячная заработная плата работающего, рублей |

||||

|

4. |

Трудоустройство лиц, нуждающихся в социальной защите, человек |

||||

|

5. |

Затраты на улучшение условий и охраны труда, тысяч рублей |

||||

|

7. |

Затраты на благотворительные цели, тысяч рублей |

||||

|

8. |

Затраты на экологическую безопасность, тысяч рублей |

───────────────────────────────────

* Для планируемых к предоставлению налоговых льгот

2. Коэффициент экономической эффективности равен отношению количества

показателей, по которым произошел рост по сравнению с предшествующим

периодом (гр. 4 > гр. 3), к количеству показателей, по которым произошло

снижение или уровень остался прежним (гр. 4 <= гр. 3).

3. Количество баллов равно 0, если коэффициент экономической

эффективности < 1, и равно 1, если коэффициент экономической

эффективности >= 1.

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________

Приложение 5

к Методике проведения

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

СВОДНАЯ ОЦЕНКА

эффективности предоставленных и планируемых

к предоставлению налоговых льгот

по состоянию на "__" ___________ 20__ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов __________________________________________________

|

N п/п |

Наименование категории налогоплательщиков |

Количество баллов, полученное в результате оценки |

Сводная оценка эффективности, всего (гр. 3 + гр. 4 + гр. 5) |

||

|

бюджетной эффективности |

экономической эффективности |

социальной эффективности |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

Льгота эффективна, если графа 6 = 3;

льгота неэффективна, если графа 6 < 3

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________

Приложение 6

к Методике проведения

оценки эффективности

предоставленных и планируемых

к предоставлению льгот

по местным налогам и сборам

СВОДНАЯ ОЦЕНКА

расчетной эффективности предоставленных и планируемых

к предоставлению налоговых льгот по состоянию

на "__" __________ 200_ г.

Отдел экономики администрации Чернышковского муниципального района

Вид налогов _______________________________

1. Динамика показателей, характеризующих цели, заявленные в законе

(проекте закона) о предоставлении льготы:

|

N п/п |

Цель предоставления льготы |

Наименование показателя, характеризующего цель предоставления льготы |

Факт за предшествующий период |

Факт (оценка *) за отчетный период |

Темпы роста |

Оценка года, следующего за отчетным |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

───────────────────────────────────

* для планируемых к предоставлению налоговых льгот

2. Коэффициент экономической эффективности равен отношению количества

показателей, по которым произошел рост по сравнению с предшествующим

периодом (гр. 5 > гр. 4), к количеству показателей, по которым произошло

снижение или уровень остался прежним (гр. 5 <= гр. 4).

3. Льгота эффективна, если коэффициент расчетной эффективности >= 1,

льгота неэффективна, если коэффициент расчетной эффективности < 1.

Ответственное лицо ______________ ____________________

(подпись) (инициалы, фамилия)

Контактный телефон ____________